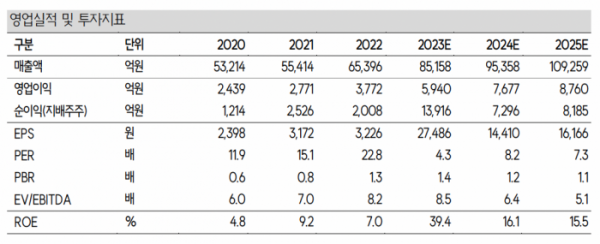

SK증권은 28일 한화에어로스페이스에 대해 ‘거를 타선이 없다’며 ‘매수’를 추천했다. 목표주가는 16만 원으로 상향 조정했다.

나승두 SK증권 연구원은 “2024년은 전반적으로 국내 방산 기업들에 대한 눈높이를 높여도 되는 시점이라고 판단한다”며 “추가 (신규) 수출 계약 논의가 더욱 활발하게 진행될 것으로 예상되고 정치적 불확실성 및 지정학적 갈등 지속은 방산에 대한 수요를 증가시킬 것으로 예상된다”고 전했다.

이어 “수출 품목 다변화는 수익성 제고에 긍정적인 영향을 미칠 것으로 예상된다”며 “특히 한화그룹이 보유한 방산 밸류체인 일원화는 프리미엄을 부여하기 충분하다”고 덧붙였다.

나 연구원은 “4분기는 더 좋다. 우상향 기조가 지속될 전망”이라며 “K-9 자주포와 레드백 장갑차, 천무 다연장로켓과 포탄 장약, 항공기 엔진과 한국형 우주 발사체까지 그야말로 거를 타선이 없는 비즈니스 모델을 갖추었다”고 설명했다.

이어 “탈세계화와 지역간 갈등 심화, 우주 진출 경쟁 심화 등 얼마든지 동사의 제품 수요를 자극할 수 있는 이벤트가 계속될 가능성이 높다는 점을 감안하면 중장기적 성장성은 더욱 견고함을 더하고 있다. 지속적으로 증가하는 수주잔고가 이를 방증한다”고 전했다.

그는 “폴란드와의 K-9 자주포수출 계약을 체결한 이후 납품 일정에 따라 분기별 방산 매출 변동이 나타나는 것도 사실”이라며 “하지만 분기별 실적 변동에 일희일비 할 필요는 없다고 판단된다. 꾸준히 납품

물량이 증가하면서 연간 실적은 우상향 기조를 이어갈 것으로 예상되기 때문”이라고 강조했다.

폴란드 2차 협상은 결국 천무까지 논의가 확대될 거란 예측이다.

나 연구원은 “우리나라와 폴란드의 2차 계약은 최종 협상에 돌입한 것으로 추정된다”며 “K-9 자주포의 경우 1차 계약에 준하는 수준의 물량 계약이 될 것으로 예상되며, 천무 다연장로켓까지 추가 논의가 진행 중인 것으로 알려졌다”고 말했다.

이어 “한화에어로스페이스의 수혜 규모는 기존 예상보다 더 커질 가능성이 높다”며 “폴란드 외 루마니아 등 주변 국가들과의 K-9 자주포 및 레드백 장갑차 논의도 지속되고 있어 내년에도 추가 수출 계약 소식이 이어질 것”이라고 내다봤다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] 미래에셋벤처투자, '일론 머스크' 스페이스X에 2300억 원 유상증자 투자 이력 부각에 강세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[종합] 4대은행 모두 '둔촌주공' 잔금대출 취급… NH농협도 검토 중](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![하나금융그룹, '모두하나데이' 소외계층에 김장김치 1만1111포기 전달 [포토]](https://img.etoday.co.kr/crop/300/190/2100477.jpg)