키움증권은 26일 LIG넥스원에 대해 ‘탄탄한 내수 기반에 더해지는 수출 사업’이라며 ‘매수’를 추천했다. 목표주가는 12만 원을 제시했다.

이한결 키움증권 연구원은 “LIG는 향후 5년간 방위력개선비의 증가 추세에 따라 내수 부문은 견조한 성장세를 보여줄 것”이라며 “2024년에서 2025년 사이 UAE 천궁-Ⅱ 등 해외 사업이 진행됨에 따라 수출 비중이 올라오면서 실적 개선이 본격화될 것”이라고 전했다.

이어 “UAE향 천궁-Ⅱ를 포함한 수출 사업들이 점진적으로 실적에 반영되며 이익 개선세가 나타날 것으로 전망한다”며 “이 외에도 사우디아라비아, 말레이시아 등 다양한 국가와 수출 논의가 지속되고 있다는 점은 긍정적인 부분”이라고 덧붙였다.

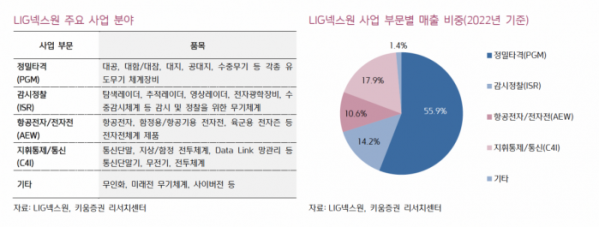

LIG넥스원은 순수하게 방산 사업만을 영위하고 있으며, 사업 분야는 정밀타격(PGM), 감시정찰(ISR), 항공전자/전자전(AEW), 지휘통제(C4I) 등으로 구성됐다.

이 연구원은 “방위 산업의 구조 상 LIG넥스원의 내수 매출은 방위력개선비의 방향성에 많은 영향을 받는다”며 “국방부의 발표에 따르면 2023년부터 2027년까지 5년간 방위력개 선비는 연평균 12.8% 성장할 계획”이라고 말했다.

이어 “신형 M-SAM, L-SAM-Ⅱ 사업 등 국방부의 중장기 무기 개발 계획에 따라 동사의 국내 개발 및 양산 사업은 견조한 성장 흐름을 보일 것으로 전망한다”고 강조했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[종합] 4대은행 모두 '둔촌주공' 잔금대출 취급… NH농협도 검토 중](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![하나금융그룹, '모두하나데이' 소외계층에 김장김치 1만1111포기 전달 [포토]](https://img.etoday.co.kr/crop/300/190/2100477.jpg)