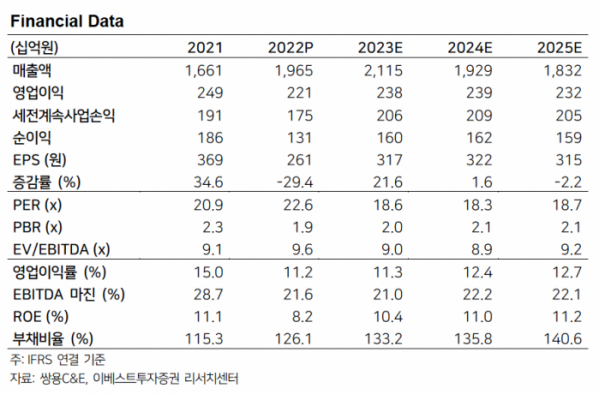

이베스트투자증권은 14일 쌍용C&E에 대해 ‘판가 인상 효과가 크게 반영된 4분기’라며 ‘매수’를 유지했다. 목표주가는 8000원으로 낮춰 잡았다.

김세련 이베스트투자증권 연구원은 “쌍용C&E의 4분기 매출액은 6277억 원으로 전년동기대비 29.1% 증가, 컨센서스 대비 8.1% 상회했다”며 “영업이익은 1322억 원으로 전년동기대비 94.1% 증가해 컨센서스 726억 원 및 당사 추정치 807억 원 대비 80% 상회하는 어닝 서프라이즈를 기록했다”고 전했다.

이어 “수출 재기에 따른 가동률 정상화와 국내 내수 판매량의 8% 증가, 지난해 연간 두차례 단행된 판가 인상 효과가 4분기에 본격적으로 나타나면서 시장 기대치를 상회하는 호실적을 기록한 것으로 파악된다”며 “탄소배출권 매각이익 약 180억원이 반영된 점 역시 호실적에 영향을 미쳤다”고 덧붙였다.

다만 목표주가는 기존 9000원에서 8000원으로 하향 조정했다. 주택 시장 착공 둔화 본격화에 따른 시멘트 시장 출하량 감소를 고려한 조치다.

김 연구원은 “쌍용C&E의 순환자원대체율 확대 노력으로 인해 현재 사용하고 있는 유연탄 총량은 과거 평균 130만톤 대비 향후 70만톤까지 감축시킬 것으로 기대한다”며 “유연탄 가격 안정화가 나타날 경우 영업 레버리지를 기대할 수 있다는 점에서는 긍정적”이라고 설명했다.

이어 “다만 생산량(Q)의 감소로 인한 멀티플 디스카운트는 불가피한 시점으로 판단된다”며 “새로운 성장 동력인 폐기물 중간처리업체 그린에코솔루션의 가동 본격화가 올해 나타날 예정인데, 지난해 적자를 기록했기 때문에 추후 가동에 따른 경상적 마진 레벨을 확인해 이익 추정치를 변경할 예정”이라고 말했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[종합] 4대은행 모두 '둔촌주공' 잔금대출 취급… NH농협도 검토 중](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![하나금융그룹, '모두하나데이' 소외계층에 김장김치 1만1111포기 전달 [포토]](https://img.etoday.co.kr/crop/300/190/2100477.jpg)