신한투자증권은 16일 삼성전자에 대해 2022년 DRAM 출하 Bit은 전년 대비 감소(-1.7%)할 전망이자 매크로 영향으로 메모리 수요가 역사상 최악의 구간이라며 투자의견 매수와 목표주가 7만 원을 유지했다. 전 거래일 기준 현재 주가는 5만9300원이다.

최도연 신한투자증권 연구원은 "4Q22 실적은 매출액 77조3000억 원(+0.6%), 영업이익 7조9000억 원(-27.3%)으로 컨센서스(영업이익 8조3000억 원)를 소폭 밑돌 전망"이라며 "메모리 가격과 출하량이 예상을 밑돌면서, 반도체 영업이익이 2조8000억 원에 그칠 것"이라고 전망했다.

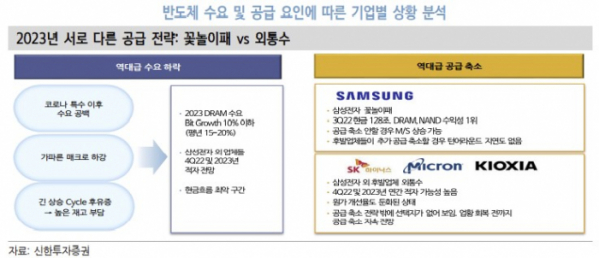

연말 출하량에 따라 4Q22 추정치가 추가로 하향될 수 있다. 최 연구원은 "2023년 영업이익 32조9000억 원(-29.9% YoY) 전망한다"라며 메모리 가격 하락이 지속하겠으며, 비메모리 가동률도 하락할 것이다. 1Q23 가격 하락 폭은 DRAM 10%, NAND 12%로 예상한다. 최근 재고 흐름을 보면, 가격 하락 폭이 더 클 수도 있다"고 했다.

이어 "NAND 가격이 1H23에 4Q22 대비 25-30% 추가 하락할 경우, 2nd tier 업체들의 현금 원가에 도달할 것"이라며 "1H23에 NAND 업체들의 감산이 더 확대될 전망이다. 이에 업황 반등의 시점과 강도를 논하는 것과 별도로, 2Q23에는 NAND 가격의 지지선이 형성될 것"이라고 설명했다.

주가 추세 랠리(뒷바닥) 시점은 1H23(내년 상반기) 중으로 예상했다. 그는 "주문 확대와 12MF EPS 컨센서스 횡보(하락 멈춤)에서 주가 랠리가 시작할 전망"이라며 "전방 수요처들의 재고가 소진되고, 세트 출하가 증가하기 시작할 때다. 이를 확인하기 위해서는 시간이 더 필요하다"고 했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[종합] 4대은행 모두 '둔촌주공' 잔금대출 취급… NH농협도 검토 중](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![하나금융그룹, '모두하나데이' 소외계층에 김장김치 1만1111포기 전달 [포토]](https://img.etoday.co.kr/crop/300/190/2100477.jpg)