하이투자증권은 21일 명신산업에 대해 ‘압도적 외형 성장세, 그리고 흑전’이라며 ‘매수’를 추천했다. 목표주가는 3만3000원으로 낮춰 잡았다.

신윤철 하이투자증권 연구원은 “명신산업은 1분기 흑자전환이 예상되며 이는 점진적 수익성 회복의 신호탄이 될 것”이라며 “1분기 매출액은 전년 대비 12.2% 증가한 2869억 원, 영업이익은 전년 대비 52.9% 감소한 121억 원을 기록할 전망”이라고 전했다.

이어 “명신산업은 북미 BEV(전기차) 선도 고객사향 물류에서 항공운송 믹스가 급격히 높아지며 일시적으로 적자 전환한 바 있다”며 “1분기부터는 물류비 부담이 완화되기 시작하며 흑자 전환에 성공할 것으로 판단한다”고 덧붙였다.

2분기 부터는 물류비 부담이 더욱 완화될 거란 전망이다. 미국 텍사스 소재 심원북미 공장이 가동을 시작하기 때문이다. 1분기 여전히 수익성에 영향을 미치고 있는 물류비는 대부분 국내에서 제작한 프레스 소재에 대한 북미 수출에서 발생해왔다는 평가다. 그러나 심원북미 공장이 가동되기 시작하면 심원중국 공장과 동일하게 프레스 소재의 북미 현지 조달이 가능해질 거란 관측이다.

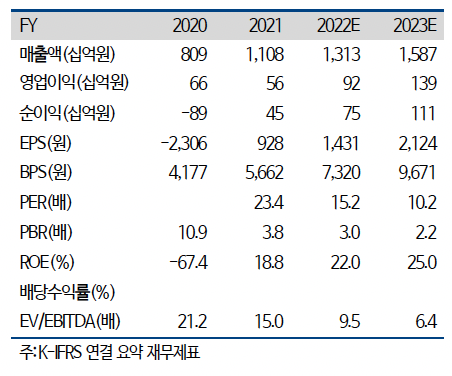

연간 매출액은 1조3000억 원, 영업이익은 924억 원으로 각각 전년 대비 18.5%, 63.6% 늘 것으로 예측했다.

신 연구원은 “명신산업은 코스피200 자동차 소속 부품사 중 가장 높은 외형 성장세를 보일 것으로 전망한다”며 “주요 고객사인 현대차그룹의 3분기 생산 정상화에 더불어 올해 북미 BEV 선도 고객사의 압도적인 생산량 증대가 기대되기 때문”이라고 설명했다.

이어 “올해 명신산업의 북미 BEV 선도 고객사향 연간 매출 비중은 65% 내외 수준까지 확대될 것으로 전망한다”며 “낮은 기저 효과, 북미 권역 볼륨 증대 및 우호적 환율 효과로 연간 증익 달성에 무리가 없을 것”이라고 전했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] LK삼양, '일론 머스크' 스페이스X 위성에 별추적기 탑재예정 부각 강세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[특징주] 이수페타시스, 5500억 유상증자에 21% 넘게 급락](https://img.etoday.co.kr/crop/85/60/2099631.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![여야의정 협의체 첫 출발…민주당-전공의협의회 '불참' [포토]](https://img.etoday.co.kr/crop/300/190/2100323.jpg)