롯데그룹 지배구조 개편의 마지막 퍼즐인 호텔롯데 IPO로 향하기까지 갈 길이 먼 분위기다. 영업 적자에 총수익스와프(TRS) 계약 만료에 따른 정산금 부담이 더해지고 있다. 롯데렌탈의 IPO 행보에 따라 호텔롯데의 IPO 속도도 정해질 전망이다.

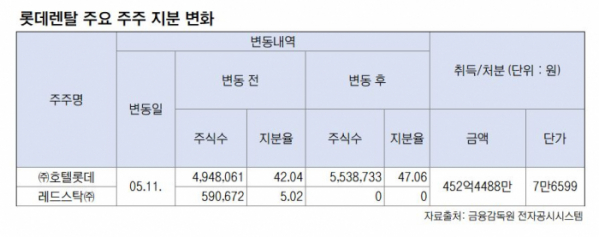

20일 금융감독원 전자공시시스템에 따르면, 호텔롯데는 레드스탁이 보유한 롯데렌탈 지분을 452억 원(59만672주)에 사들였다고 지난 18일 공시했다. 이에 롯데 측이 보유 중인 롯데렌탈 총 지분율은 70.47%에서 75.49%로 올랐다.

문제는 좀처럼 롯데렌탈의 기업가치 회복세가 뚜렷하지 않다는 것. 주당 가치는 지난해 7만6421원에서 올해 7만6599원으로 0.2% 상승한 수준에 그쳤다. 2015년 호텔롯데 등 롯데 계열사와 재무적투자자(FI)들이 롯데렌탈(옛 KT렌탈)을 사들일 당시와 비교해보면 주당 가치는 25.6% 떨어진 수준이다. 이에 이번 TRS 만기로 호텔롯데는 레드스탁이 입게 된 손실분(155억 원)을 부담해야 했다.

TRS는 재무적 투자자 등이 실제 투자자를 대신해 지분을 사들인 뒤 계약 만료 시 투자자로부터 자금을 정산받는 것을 말한다. 롯데렌탈의 IPO가 지연되면서 이미 호텔롯데와 부산롯데호텔은 지난해 5월과 11월 롯데렌탈 지분 25.4%를 투자자들로부터 사들인 바가 있다.

내년 11월에는 그로쓰파트너(지분율 19.61%)와의 TRS 계약 만기를 앞두고 있다. 이때까지 롯데렌탈 IPO를 완결짓지 못하면 호텔롯데는 또다시 손실분을 메꿔줘야 하는 상황에 처할 수 있다. 현재 롯데렌탈은 NH투자증권과 한국투자증권을 주간사로 선정하고, 연내 코스피 입성을 목표로 IPO를 추진 중이다.

길어진 IPO 준비에 호텔롯데의 부담도 커지고 있다. 회사는 코로나 사태 장기화로 호텔과 면세 수요 급감하면서 올 1분기(연결기준) 매출액은 전년 동기 대비 14.8% 내린 9265억1822만 원을 기록했다. 또 영업손실은 723억 원을 기록했다.

작년 말 신용등급도 하락하면서 외부 자금 조달도 점차 어려워지고 있다. 한국신용평가는 지난해 12월 호텔롯데의 신용등급을 AA0에서 AA-로 한 단계 낮춘 바가 있다. 이에 지난달 롯데물산은 호텔롯데가 보유한 롯데월드타워 지분을 약 5542억 원에 매입하면서 현금 조달을 지원해주기도 했다.

한편, 호텔롯데의 상장은 롯데그룹의 복잡한 지배구조를 풀어내는 핵심으로 꼽힌다. 호텔롯데의 상장을 통해 일본 내 회사들의 영향력을 줄여야만 이후 합병 등을 거치면서 한국 사업체들의 완전한 분리가 가능하기 때문이다. 이런 상황에서 추진되는 롯데렌탈 IPO는 호텔롯데 IPO를 위한 전초전이라는 해석도 나온다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![하나금융그룹, '모두하나데이' 소외계층에 김장김치 1만1111포기 전달 [포토]](https://img.etoday.co.kr/crop/300/190/2100477.jpg)