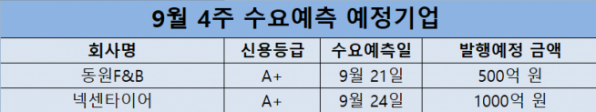

9월 4주(21~25일)에는 동원F&B와 넥센타이어가 수요예측에 나선다.

18일 크레딧업계에 따르면 9월 4주에는 제일 먼저 동원F&B(A+)가 21일 수요예측에 나선다. 동원F&B는 3년물로 500억 원 규모의 회사채 발행을 검토하고 있다. 상황에 따라 최대 1000억 원까지 증액발행할 예정이다. 대표주관사는 한국투자증권이 선정됐으며, 조달 금액은 다음달에 만기가 돌아오는 500억 원 규모 회사채 차환에 사용될 예정이다.

동원F&B의 상반기 매출액은 1조5407억 원, 영업이익은 530억 원을 기록했다. 이는 전년 동기 대비 각각 5.7%, 7.4% 증가한 액수로, 신종 코로나바이러스 감염증(코로나19)에도 안정적인 실적을 기록하고 있다. 이에 수요확보에도 큰 어려움이 없을 것이라는 것이 관련업계의 전망이다.

넥센타이어(A+)는 3년 만기 1000억 원 규모의 자금 마련을 위한 공모채 발행을 위해 24일 수요예측에 나선다. 상황에 따라 1500억 원까지 증액 발행할 예정이다. 대표주관사는 NH투자증권, 한국투자증권, 신한금융투자이다.

넥센타이어는 조달 자금을 현재 진행 중인 체코공장 증설투자에 투입할 것으로 알려졌다. 넥센타이어는 현재 300만 개 수준인 체코공장의 연간 타이어 생산량을 2021년까지 500만 개 이상으로 늘리는 것이 목표다

이경록 미래에셋대우 연구원은 “회사채는 개별기업 이슈가 있는 종목을 제외하고는 전반적으로 강세 발행되면서 금융채 대비 상대적으로 견조한 흐름을 지속 하고 있다”고 분석했다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] 하이로닉, 유럽에서 널리 사용 플라즈마 장비 미 FDA 승인 소식에 상승세](https://img.etoday.co.kr/crop/85/60/2100535.jpg)

![[특징주] F&F, 내수·중국 실적 부진에 9%대 내림세](https://img.etoday.co.kr/crop/85/60/2100533.jpg)

![[종합] 코스피, 외인 '팔자'에 2530으로 밀려나…코스닥도 2% 하락](https://img.etoday.co.kr/crop/85/60/2100516.jpg)

![[특징주] 더본코리아, 10% 급락…신저가도 경신](https://img.etoday.co.kr/crop/85/60/2100503.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![이재명 민주당 대표, 손경식 경총회장 만나 [포토]](https://img.etoday.co.kr/crop/300/190/2100510.jpg)