KCC 계열사인 코리아오토글라스(KAC)가 내년부터 매출 1조 원이 넘는 외형 성장을 이루게 될 전망이다. KCC로부터 유리 사업부를 인수하는 한편 해외기업 인수합병(M&A)도 추진할 계획이다.

30일 M&A 업계에 따르면 KCC와 KAC는 내년 초 분사하는 방안을 확정하고 계열분리 수순에 들어갔다. 관련 실무진은 KCC에서 KAC로 이전되는 사업의 전산코드 변경 작업을 내년 1월 1일에 맞춰 진행 중이다.

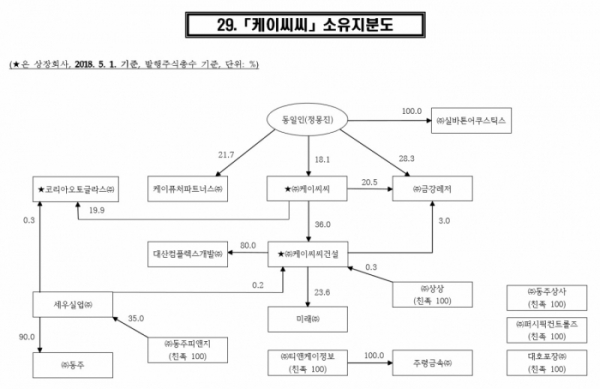

KCC에서 KAC로 분사 예정인 사업부는 판유리와 상재, 라미, 홈씨씨다. 지난해 매출은 판유리 4800억 원, 상재 780억 원, 라미 200억 원, 홈씨씨 2200억 원 등 총 8000억 원 규모에 이른다.

KAC는 지난해 매출 4387억 원, 영업이익 497억 원, 당기순이익 433억 원을 올렸다. 따라서 KCC에서 오는 사업들을 더하면 1조2000억 원 규모의 매출을 내게 된다.

KAC는 유리제품 생산공정 전체가 원스톱으로 이뤄지면서 가격 경쟁력이 높아져 이익률이 상승할 것으로 기대하고 있다. 지금까진 판유리를 KCC에서 매입해 가공했지만, 사업부 인수로 자체적인 독자공급이 가능해지기 때문이다.

KCC의 국내 판유리 시장 점유율은 지난해 55%다. KAC의 자동차용 안전유리 시장 점유율은 69%다. 현대기아차가 매출의 90% 이상을 차지한다. 유리 사업부가 통합되면 시너지를 내면서 독보적인 국내 1위를 기반으로 글로벌 경쟁력을 갖춘다는 전략이다.

아사히글라스와의 지분 관계 해소는 본격적인 해외시장 진출을 가능케 한 대목이다. KAC는 KCC와 일본 아사히글라스의 합자회사로 2000년 출범했다. 아사히글라스는 KAC 상장 이후 지분을 줄이다가 올해 1월 블록딜을 통해 남은 보유지분 10%를 전량 매각했다.

사업 자율성을 확보한 KAC는 이에 맞춰 적극적인 글로벌 시장 확대를 위한 M&A에 착수했다. KAC 최대주주인 정목익 KCC 사장은 이미 동남아시아 지역의 기업 실사를 다녀온 것으로 전해졌다.

현재 KAC는 동남아 현지 유리업체 인수를 검토하고 있다. 내년 초 사업 통합과 맞물려 해외 M&A에 속도를 내 글로벌 기업으로 도약한다는 계획이다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] 제노코, 한국항공우주 경영권 피인수 소식에 연일 상승세](https://img.etoday.co.kr/crop/85/60/2100386.jpg)

![[오늘 신상]"알림·조회·납부 한 번에" 카뱅, 아파트관리비 납부 서비스 출시](https://img.etoday.co.kr/crop/85/60/2100362.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![오세훈 서울시장, 제7회 AI·드론봇 전투발전 콘퍼런스 [포토]](https://img.etoday.co.kr/crop/300/190/2100458.jpg)