상반기 글로벌 기업공개(IPO) 시장 성적표는 국가별로 희비가 엇갈렸다. 미국 시장은 2012년 이후 최대 호황을 누렸고, 홍콩 역시 전년대비 두배 가까이 성장했다. 반면 한국과 중국은 기대치를 크게 밑돈 것으로 조사됐다.

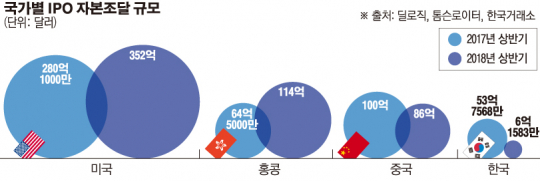

3일 한국거래소와 딜로직 등에 따르면 미국은 올 상반기 IPO를 통해 352억 달러(약 39조 원)를 조달했다. 지난해 같은 기간 280억 달러(약 31조 원)보다 20% 가까이 늘어난 수치다. 전문가들은 지난해 증시 호황과 함께, 규제 완화 등이 영향을 미친 것으로 분석한다. 하반기 전망도 밝다. 중국 최대 음악 스트리밍 업체 텐센트뮤직의 미국 시장 IPO가 예정된 가운데, 소노스, 업워크, 서베이몽키 등 수십억 달러 규모의 IT기업들도 연내 기업공개에 나선다.

같은 기간 홍콩 증권거래소의 IPO 자금조달 규모는 114억 달러(약 13조 원)로 지난해 64억5000만 달러(약 7조 원) 대비 두배 가량 늘었다.

반면 중국 시장의 조달규모는 86억 달러(약 10조 원)로 전년 동기 대비 14% 줄었다. 그동안 중국 IPO시장은 대기 시간이 길어 일부 기업들은 아예 홍콩이나 뉴욕 등 해외 증시 상장으로 눈을 돌려왔다. 이에 유니콘 기업(기업가치가 10억 달러가 넘는 비상장 스타트 업)을 증시에 적극 유치하기 위해 IPO ‘전용채널‘을 만드는 등 노력을 기울이고 있다.

글로벌 회계 법인인 어니스트&영(EY)은 중국 시장에 대해 “하반기 유니콘 기업의 성공적인 A주 상장 사례를 연이어 볼 수 있을 것”으로 전망했다. 홍콩 시장에 대해서는 “소매와 소비품, TMT(기술·미디어·통신), 금융, 건축, 헬스케어 등의 산업이 하반기 IPO의 주력군이 될 전망”으로 분석했다.

한국도 상반기 실적이 기대치를 크게 밑돌면서 하반기에 거는 기대가 남 다르다. 상반기 IPO 조달규모는 6억 달러(약 6885억 원)로 지난해 같은 기간 53억 달러(약 6조 원)와 비교하면 초라한 성적이다. 초대어급으로 평가됐던 SK루브리컨츠의 상장 철회, 삼성바이오로직스로 촉발된 회계 이슈 등이 영향을 미쳤다.

하지만 하반기 공모금액은 지난해를 넘어설 것이라는 전망이 많다. 이지훈 SK증권 연구원은 “카카오게임즈와 티웨이항공이 3분기, 현대오일뱅크가 4분기 상장이 유력하다”며 “바디프랜드도 최근 대표주관사 선정을 완료하고 상장준비에 들어갔다”고 설명했다. 또 “우호적인 정책과 벤처육성 기조에 따른 VC시장의 고성장이 하반기 긍정적 영향을 미칠 전망”이라고 분석했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[아시아증시] ‘트럼프 트레이드’ 한풀 꺾였나...닛케이 1.66%↓](https://img.etoday.co.kr/crop/85/60/2101701.jpg)

![[종합] 정부효율위 공동위원장에 머스크ㆍ라마스와미…트럼프, 두 사람 극찬](https://img.etoday.co.kr/crop/85/60/2101588.jpg)

![[찐코노미] 美 취약점을 파고든 K방산의 미래…차기 방산 대장주는 '이것'?](https://img.etoday.co.kr/crop/300/170/2101653.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)