CJ헬스케어 인수전에 국내외 사모펀드(PEF) 운용사와 국내기업 등 7개사가 참여해 높은 관심을 보였다.

19일 투자은행(IB)업계에 따르면 전날 이뤄진 CJ헬스케어 매각 예비입찰에 MBK파트너스, 한앤컴퍼니, 베인캐피탈, CVC캐피탈파트너스, KKR, 칼라일 등 PEF 운용사가 참여했다. 국내기업 중에서는 한국콜마가 도전장을 냈다.

이들 기관 대부분이 인수 자문사뿐 아니라 인수금융 기관을 선정했다. 대부분이 CJ헬스케어 인수 의지가 높은 상황이다. CJ헬스케어 매각이 예비입찰에서 흥행한 것은 바이오산업의 성장성을 기관들이 높게 평가했기 때문으로 풀이된다.

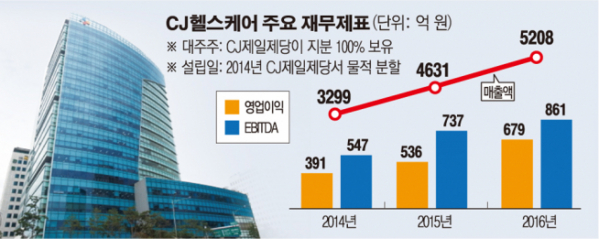

2014년 4월 CJ제일제당에서 물적 분할을 통해 설립된 이 회사는 지난해 매출액 5208억 원, 상각전영업이익(EBITDA) 861억 원, 영업이익 679억 원의 실적을 올렸다. 전년과 비교하면 각각 12.5%, 16.8%, 26.7% 상승한 수치다. CJ헬스케어는 제네릭(복제약)과 음료인 컨디션과 헛개수가 주력 상품이다. 제네릭의 성장세도 가파른 만큼 국내외 복수의 기관이 이 회사의 인수에 참여했다.

CJ헬스케어 매각주관사인 모건스탠리는 조만간 인수 적격 후보를 선정해 실사 기회를 부여할 예정이다. 7개 기관이 참여했지만 이들 모두에게 인수 적격 후보 자격이 부여되지는 않을 전망이다.

모건스탠리는 매각자 측이 고려하는 가격과 부합하는 3~4개 기관만 CJ헬스케어 실사 기회를 줄 것으로 관측되고 있다. IB업계 관계자는 “기관이 많다고 매각이 성사되는 것은 아니다”며 “모건스탠리가 매각 성공을 위해 소수 기관만 본입찰까지 끌고 갈 것으로 알고 있다”고 말했다.

예비입찰 참여 기관 중에는 한국콜마와 칼라일의 CJ헬스케어 인수 의지가 높은 것으로 평가되고 있다. 한국콜마와 칼라일은 CJ헬스케어 공개 매각 개시 전부터 이 회사의 인수를 CJ그룹 측에 타진해왔다.

MBK파트너스와 베인캐피탈도 적극적인 인수 의지를 보이고 있다. 두 기관 모두 자문사와 인수금융 기관을 확보했다. 특히 이들은 다른 기관을 제치고 인수금융 제공사인 국내 대형 은행과 손을 잡았다. CJ헬스케어 인수전 완주 의지가 높다는 뜻이다.

CJ헬스케어의 매각 최종 성사 관건은 결국 가격이 될 전망이다. CJ그룹 측은 공개 매각 전에는 이 회사의 매각 가격을 5000억 원대로 평가했다. 그러나 시장이 긍정적인 반응을 보이자 예상 매각 가격을 1조 원 이상으로 높였다. 예비입찰에 참여한 기관 모두가 CJ측의 가격대를 동의하고 있는 상황은 아닌 것으로 알려졌다.

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![불 꺼진 복도 따라 ‘16인실’ 입원병동…우즈베크 부하라 시립병원 [가보니]](https://img.etoday.co.kr/crop/140/88/2099872.jpg)

![“과립·멸균 생산, 독보적 노하우”...‘단백질 1등’ 만든 일동후디스 춘천공장 [르포]](https://img.etoday.co.kr/crop/140/88/2099348.jpg)

![[종합] 코스피, 2530대로 밀려나…하이닉스·삼전 3%대 하락](https://img.etoday.co.kr/crop/85/60/2100637.jpg)

![[종합] 한화손보, 여성보험 필두로 3분기 순익 3500억 육박](https://img.etoday.co.kr/crop/85/60/2099151.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/300/170/2100528.jpg)

![윤석열 정부 전반기 국정성과, 여야 엇갈린 평가 [포토]](https://img.etoday.co.kr/crop/300/190/2100626.jpg)