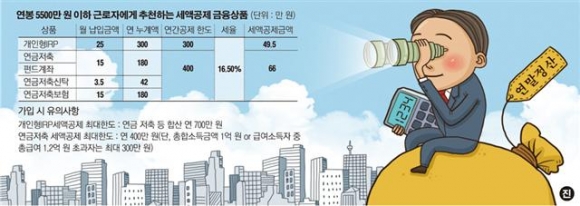

L씨가 가입하고 있는 은행 상품을 분석한 결과, 연말정산 때 세제 혜택을 받을 수 있는 금융상품에 전혀 가입해 있지 않았다. 세제 혜택 상품으로는 개인형 IRP, 연금저축펀드계좌, 연금저축신탁, 연금저축보험 등이 있다.

첫 번째로 개인형IRP의 경우 올해 7월부터 가입대상이 확대돼 공무원도 가입이 가능하다. 가입대상은 소득이 있는 개인으로 공무원 포함, 개인사업자, 회사원등이다. 납입한도는 연 1800만원 이내 전금융기관 연금계좌를 합산한다. L씨의 총급여가 5500만원 이하인 경우 IRP를 연 400만원 불입한다면 16.5%세액공제를 계산해 66만원을 환급 적용 받을 수 있다.

두 번째로 연금저축계좌이다. 연금저축계좌의 종류에는 펀드, 신탁, 방카슈랑스 등이 있고 고객의 투자성향에 따라 상품을 선택할 수 있다.

펀드에 투자하고 싶은 경우는 연금저축펀드계좌를 가입하고 원금보장상품을 원하는 고객은 연금저축 신탁계좌를 가입하면 된다. 연금수령방법을 종신형으로 원하는 고객은 연금보험상품을 가입하면 된다.

연금저축펀드계좌는 기존 연금저축과 달리 금융상황 변동에 따라 계좌내에서 다양한 연금펀드를 자유롭게 선택해 투자 가능하며, 절세 효과 및 유동성 확보가 가능한 상품이다. 당행의 경우 연금저축펀드계좌내에는 MMF 포함 최대 10개의 펀드 편입이 가능하다. 한 계좌내에서 다수의 펀드 투자가 가능한 자산관리 기능을 가지고 있다. 통상 5년 이상 적립하고 가입일로부터 5년 경과 및 55세 이상인 경우 연금수령이 가능하다.

연금저축신탁의 경우 채권형과 안정형을 선택할 수 있다. 채권형의 경우 대출채권 및 기타 유동성 자산 100% 이내 투자하며, 안정형의 경우 대출채권 및 기타유동성자산 90%이상, 주식 및 주식파생상품에 10% 이내 투자한다. 두 유형중 고객의 투자성향에 맞는 유형을 선택해 가입하면 된다.

신탁의 경우 원금보장이 되며 매회 1만원 이상 자유롭게 적립할 수 있는 장점이 있다. 세액공제나 연금수령조건은 연금저축 펀드계좌와 동일하다. 참고로 신탁상품은 신탁계약의 해지, 계좌이체 또는 계약 종료시 순 납입누계액을 원금보전 한다. 단 세금 등의 발생으로 원금이 감소하는 경우는 제외 된다.

연금저축보험의 경우는 연금 수령방법을 종신으로 수령하고자 하는 경우 추천하는 상품이다. 보험의 특성으로 피보험자가 생존하는 기간까지 연금수령이 가능한 장점과 최저금리를 보장해주는 메리트로 연금저축보험도 인기리에 판매되고 있다.

L씨에게 추천해주고 싶은 상품포트폴리오는 다음과 같다. 그리고 가입 후 6개월 이후 상품 수익률에 대한 피드백은 꼭 진행하도록 해야 할 것이다.

!['20년 째 공회전' 허울 뿐인 아시아 금융허브의 꿈 [외국 금융사 脫코리아]](https://img.etoday.co.kr/crop/140/88/2100022.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![[특징주] '트럼프 트레이드' HD현대일렉트릭, 신고가 경신](https://img.etoday.co.kr/crop/85/60/2100533.jpg)

![[종합] 다시 늘어난 가계대출…'풍선효과'에 2금융권 대출 폭증](https://img.etoday.co.kr/crop/85/60/2096561.jpg)

![[특징주] 하이로닉, 유럽에서 널리 사용 플라즈마 장비 미 FDA 승인 소식에 상승세](https://img.etoday.co.kr/crop/85/60/2100535.jpg)

![[정치대학]이재명, 정치운명 가를 ‘운명의 주’…시나리오별 파장은?](https://img.etoday.co.kr/crop/300/170/2100294.jpg)

![사상 첫 8만1000달러 넘어선 비트코인 [포토]](https://img.etoday.co.kr/crop/300/190/2100561.jpg)