지난해 상업용 부동산은 임대료는 줄고, 공실률이 늘며 전반적으로 위축된 분위기를 형성했다. 다만 지난해 저금리 기조에 따른 유동성 확대 등의 영향으로 투자 수익률은 다른 상품 대비 높은 수치를 기록했다.

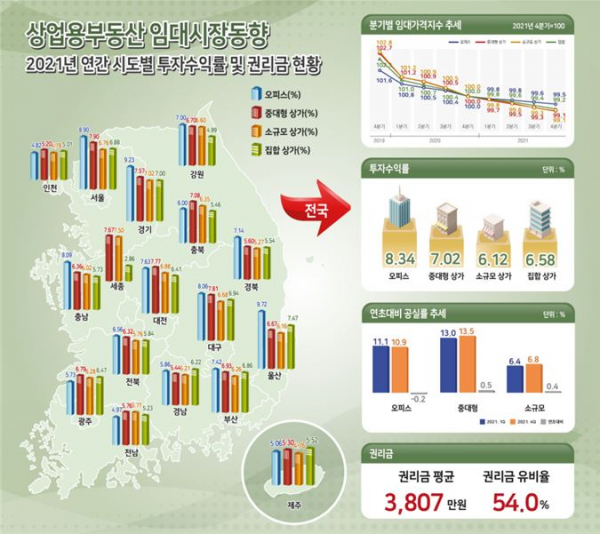

26일 한국부동산원이 발표한 지난해 전국 상업용 부동산 임대시장 동향에 따르면 임대가격지수는 오피스와 상가 모두 하락했고, 공실률은 상권이 침체되며 오피스를 제외한 상가에서 상승했다.

우선 임대료 변동을 나타내는 임대가격지수는 지난해 오피스와 상가 모두 전년 대비 하락했다. 오피스는 노후 오피스 수요 감소, 렌트프리(월세를 일정 기간 무료로 면제해주는 계약조건) 증가로 임대가격지수가 전년 대비 0.49% 내려갔고, 상가는 신종 코로나바이러스 감염증(코로나19) 여파로 인한 매출액 감소, 임대 매물 증가 등의 영향으로 전년 대비 0.79~0.94% 하락했다.

지역별로 서울은 모든 유형에서 전국 평균 대비 높은 임대료 수준을 보였지만, 코로나19의 영향을 직접 받은 상가(소규모 상가 기준 -1.04% 하락)의 경우 임대가격지수 하락 폭이 오피스(-0.37% 하락) 대비 크게 나타났다. 경기 지역은 사회적 거리두기가 연중 지속되며, 다중이용시설을 중심으로 임차수요가 감소해 모든 상가 유형에서 임대가격지수가 하락했다.

공실률의 경우 오피스는 줄었고, 상가는 늘었다. 오피스는 비대면 업종 증가, 프롭테크(부동산 서비스에 기술을 접목한 산업) 기업 등장으로 업무공간 확대에 따른 수요 증가로 공실률이 연초 대비 0.2%p 감소한 10.9%로 나타났다.

반면 상가는 코로나19 여파로 연중 침체가 지속되는 가운데 다중이용시설을 중심으로 영업환경 악화돼 연초대비 중대형 상가는 13.0%→13.5%, 소규모 상가는 6.4%→6.8%로 공실률이 증가했다.

서울은 모든 유형에서 전국 평균 이하의 공실 수준을 보인 가운데, 오피스는 임차수요가 이탈 없이 안정적으로 유지되며 연초 대비 공실률이 감소해 7.8%를 기록했다. 상가는 외국인 관광객 의존도가 높은 명동 상권에서 코로나19의 영향으로 공실이 급증한 가운데 중대형 상가는 8.9%→10.0%, 소규모 상가는 6.5%→6.7%로 공실률이 연초 대비 증가했다.

임대료 하락, 공실 증가 등으로 상업용 부동산이 전년 대비 위축된 모습이지만, 저금리 기조에 따른 시중 유동성 증가, 주택 시장 규제 강화 등의 영향으로 상업용 부동산 시장에 투자자금이 유입돼 오피스 및 상가 모든 유형에서 자산 가치가 상승해 투자 수익률은 높게 나타났다.

실제로 지난해 상업용 부동산 연간 투자수익률은 6~8%대로, 국고채(3년 기준 1.39%), 회사채(장외 3년 기준 2.08%), 정기예금 수신금리(11월 기준 1.57%) 등 다른 투자 상품보다 수익률이 높았다.

오피스는 서울(8.90%), 경기(9.23%), 울산(9.72%) 등에서 8% 이상의 투자 수익률을 보이는 가운데 여의도(10.7%), 인계동(10.72%), 신정동(10.30%) 상권에서 높은 수익률을 나타냈다. 반면, 인천, 전남은 5% 이하의 상대적으로 낮은 수익률을 보이는 등 지역별로 큰 편차를 보였다.

상가의 경우 모든 유형에서 전년 대비 투자수익률이 상승한 가운데, 서울, 경기, 부산, 대구 등은 모든 유형에서 6% 이상의 투자수익률을 기록했다. 서울 중대형 상가는 7.90%로 모든 유형에서 가장 높은 투자수익률을 나타냈지만, 세종 집합상가는 2.86%로 모든 유형에서 가장 낮은 투자수익률 수치를 나타냈다.

한편 상업용 부동산에 대한 지난해 4분기(12월 31일 기준) 임대시장 동향을 보면 모든 상가 유형에서 임대가격지수가 하락했다. 오피스는 전 분기 대비 0.12% 하락했고, 상가는 중대형(0.21%), 소규모(0.22%), 집합(0.21%) 순으로 떨어졌다.

전국 평균 공실률은 오피스의 경우 전 분기 대비 0.1%p 감소한 10.9%, 중대형 상가와 소규모 상가는 각각 0.2%p, 0.3%p 증가해 13.5%, 6.8%로 나타났다. 투자수익률은 오피스가 2.11%로 가장 높았고, 중대형 상가는 1.83%, 소규모 상가는 1.56%, 집합 상가는 1.66%를 기록했다.

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/300/170/2100644.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)