최근 발간된 흥미로운 책 ‘인구 대역전’은 중국의 인구 감소가 불러올 충격을 실감나게 묘사한다. 저자 찰스 굿하트와 마노즈 프라단은 “중국의 생산활동인구가 줄어들고, 고령인구가 급격히 증가하고 있다. (중략) 농촌에 남아 있는 노동력의 도시로의 이주가 더 이상 경제적으로 순이익을 제공하지 않는 단계에 봉착했다”고 주장한다. 이를 근거로 ‘인구 대역전’의 저자들은 앞으로 중국이 인플레이션을 수출할 것이며, 세계 경제는 일찍이 볼 수 없었던 강력한 인플레이션 압력에 직면할 것이라고 경고한다.

수년간 수출제품 가격 제자리걸음

매우 흥미로운 주장이지만, 일단 팩트부터 체크하자. 2021년 5월 중국 정부는 역대 일곱 번째 인구 센서스 결과를 발표했는데, 중국 인구는 14억1178만 명으로 2010년 6차 센서스의 13억3972만 명에 비해 5.4% 늘어난 것으로 나타났다. 그러나 전체 인구의 증가에도 불구하고 15~59세 인구 비중은 2010년에 비해 6.79%포인트 감소한 63.4%에 그친 것으로 나타났다. 이것만 보면 ‘인구 대역전’의 주장이 사실처럼 보인다. 그러나 지난 10년 동안 생산활동인구가 감소했음에도 불구하고 중국의 수출제품 가격이 인상된 징후를 발견하기는 어렵다.

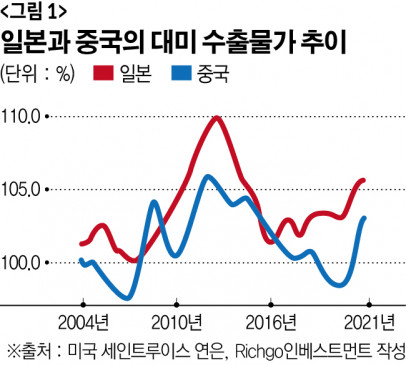

<그림1>은 중국과 일본의 대미 수출물가(달러 기준) 흐름을 보여주는데, 두 나라 모두 17년 동안 일정한 범위 내에서 물가가 변동하는 것을 발견할 수 있다. 지난 20년 동안 디플레에 시달린 일본의 수출 물가나 생산활동인구가 줄어들어 인건비가 상승하는 중국의 수출물가는 내내 횡보 흐름을 보여주었다. 물론 2020년 이후 중국의 대미 수출물가가 상승하고 있지만, 이는 중국 위안화 환율의 변화 영향 때문인 것으로 보인다. 1달러에 대한 위안화 교환비율이 2020년 7월 7.06에서 2021년 말 6.37까지 떨어진 것을 감안하면, 중국 수출기업의 위안화 표시 가격은 제자리걸음을 한 셈이다.

5억 넘는 농촌 인구가 바람막이 역할

중국발 인플레 우려가 끊임없이 제기되었건만, 왜 중국 기업들은 수출제품 가격을 인상하지 않는가? 이에 대해서는 두 가지의 답이 가능하다. 첫 번째이자 가장 손쉬운 답은 “농촌 부문에서 여전히 노동력 공급이 지속되고 있다”는 것이다. 2020년 인구 센서스에 따르면, 중국의 도시 인구 비중은 63.4%를 기록해 10년 전에 비해 무려 14.2%포인트 늘어났다. 더 나아가 아직도 중국 농촌에는 5억 명 넘게 거주하기에, 소득 수준이 더 높고 사업 기회를 제공하는 도시 지역으로의 인구 이동 여력은 충분한 것으로 보인다. 특히 한국이나 일본 등 동아시아 공업국가의 도시 인구 비율이 80% 이상이라는 점을 감안하면, 아직도 인구 이동의 여력은 충분한 것으로 보인다.

국영기업 자금조달에 별 문제없어

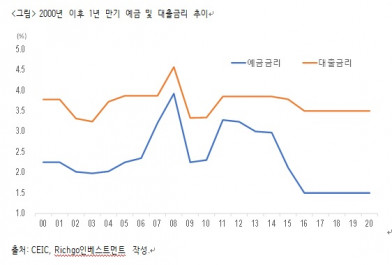

도시화뿐만 아니라 중국 정부의 금융 정책도 수출가격의 상승을 억제하는 요인이다. 2016년 이후 중국의 예금 및 대출금리 동향을 살펴보면, 각각 1.5%와 3.5%에 불과한 것을 알 수 있다. 같은 기간 중국의 명목 성장률이 6.2%라는 점을 감안하면 3.5%의 대출금리는 시장 균형 금리와 거리가 있으며 이는 경제 내에 여러 문제를 일으킨다. 일단 대출을 해줄 때, 은행 입장에서 위험이 전혀 없다고 생각되는 이들에게만 대출할 가능성이 높다. 어차피 고객의 신용도에 따라 금리를 차별화하지 못할 바에야, 굳이 위험성이 높은 이들에게 대출해줄 이유가 없기 때문이다. 따라서 국영기업 혹은 강력한 네트워크를 가진 기업들에 대출이 집중된다.

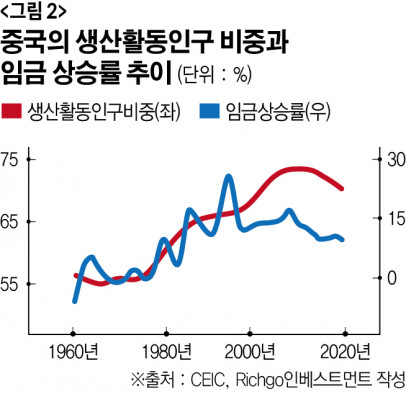

문제는 대출만이 아니다. 도시지역 집값이 저금리 및 경제성장 영향으로 급등하는데, 1.5%의 예금금리를 받아서는 답이 나오지 않는다. 물론 중국 근로자들의 임금이 예전처럼 가파르게 높아진다면 문제가 없겠지만 <그림2>에 나타난 것처럼, 1990년대 후반부터 임금 상승탄력은 이미 둔화되고 있다. 예금 외의 다른 투자처를 찾을 수도 있지만, 2008년 이후 주식시장이 부진한 상황이기에 가계는 결국 더욱 허리띠를 졸라맨 채 저축할 수밖에 없다.

결국 중국에서 수출 비중이 높은 국영 기업들은 자금 조달에 아무 문제가 없다. 저금리로 마음껏 대출받을 수 있으니, 원가가 상승한다고 해서 제품가격을 굳이 인상할 이유가 없기 때문이다. 최근 중국의 수출물가가 원자재 가격의 상승에도 불구하고 안정되어 있는 것은 이와 같은 중국 특유의 금융시스템이 큰 영향을 미친 것으로 보인다.

인구 결정론에 빠지지 말아야

물론 이와 같은 구조가 영원히 지속될 수는 없다는 찰스 굿하트와 마노즈 프라단의 주장은 타당한 부분이 있다. 가계가 예금 말고 다른 투자의 대안을 찾을 수도 있고, 정부도 국영 기업에 대한 자금 지원이 ‘밑 빠진 독에 물 붓기’ 꼴이라는 것을 인정하고 자금 회수에 들어갈 수도 있기 때문이다. 그러나 적어도 가까운 시간 내에 벌어질 것 같지는 않다. 최근 중국 정부가 부동산 개발 회사 헝다그룹의 부실 위험을 전후해 “부동산 기업이 아닌 수출 제조업에 대출을 집중하라”고 독려하는 것을 보면 더욱 그러하다.

다음 회에는 인구가 감소 이후 일본 경제에 벌어진 일에 대해 살펴볼 것이다. 인구가 감소해 일본 경제가 어려움을 겪었다는데, 왜 경제에 디플레가 발생하는지, 더 나아가 최근 도쿄와 오사카 등 거대도시를 중심으로 아파트 가격이 급등하는 이유가 어디에 있는지 짚어 봄으로써 인구 감소 이후의 자산시장에 대해 감을 잡을 수 있을 것이다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[마감 후] 한강·남산 운영사의 기이한 ‘독점 장사’](https://img.etoday.co.kr/crop/85/60/2101779.jpg)

![[이상미의 예술과 도시] 21. 참전군인 ‘국제추모의 날’ 11월 11일](https://img.etoday.co.kr/crop/85/60/2101781.jpg)

![[박덕배의 금융의 창] 새해 경제정책 ‘위기관리’ 강화를](https://img.etoday.co.kr/crop/85/60/2101787.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[찐코노미] 美 취약점을 파고든 K방산의 미래…차기 방산 대장주는 '이것'?](https://img.etoday.co.kr/crop/300/170/2101653.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)