하나금융투자는 네오팜에 대한 투자의견을 ‘중립’에서 ‘매수’로 상향 조정했다고 14일 밝혔다. 목표주가도 4만2000원으로 높였다. 4분기부터 증익이 기대된다는 판단에서다.

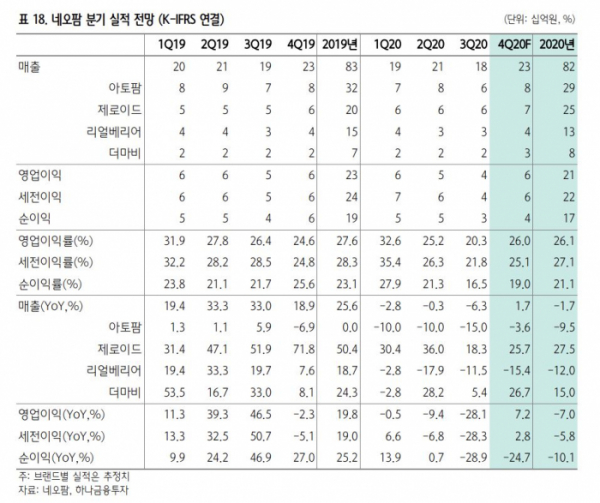

박종대 하나금융투자 연구원은 “4분기 매출과 영업이익은 각각 지난해 같은 기간보다 2%, 7% 증가한 232억 원과 60억 원 수준이 가능할 전망”이라면서 “아토팜은 면세점이 부진하지만, 온라인 채널 회복으로 실적 감소폭을 크게 줄일 수 있었을 것으로 보인다”고 판단했다.

이어 박 연구원은 “하반기 신규 런칭한 리치크림 기여도 확대로 매출이 전년 동기대비 26% 증가할 전망”이라면서 “지난 12월 리치크림은 제로이드 매출의 25% 비중까지 상승한 것으로 파악된다”고 덧붙였다.

이에 따라 4분기 영업이익률은 작년 동기보다 1.4%포인트 증가한 26%를 기록할 것으로 내다봤다. 저마진 건강·기능식 상품 비중이 줄고, 고마진 제로이드 매출 비중이 상승했기 때문이다.

아토팜은 국내 높은 브랜드 인지도를 기반으로 2021년대 중국 사업을 본격화한다. 오프라인 대리상 체제에서 티몰/징동 중심 온라인 마케팅에 역량을 집중한다는 계획이다.

박 연구원은 “중국 유아용 보습제 수요가 많이 증가하고 있는 만큼, 국내에서 안정성과 성능을 충분히 검증받은 아토팜의 성공 가능성은 작지 않다는 판단”이라면서 “백신 상용화가 가시화될 경우 기저효과를 기대할 수 있다”고 전망했다.

제로이드는 신규 병원 증가와 신제품 리치MD 효과로 지난해와 비교해 올해 매출이 25% 가량 성장할 것으로 NH투자증권은 내다봤다. 또 더마비는 세라MD의 성공적 안착으로 20% 성장이 가능할 것으로 예상했고, 지난해 부진했던 리얼베리어는 2019년 매출 수준을 회복할 것으로 전망했다.

박 연구원은 “올해 네오팜의 매출과 영업이익은 각각 전년 대비 16%, 18% 성장한 951억 원과 253억 원 수준이 가능할 것으로 본다”면서 “중국 진출이 의미 있는 매출 수준으로 가시화될 경우 재평가에 의한 주가 상승이 클 수도 있다”고 판단했다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[종합2] 집단대출 '우려'에도…5대은행 '둔촌주공' 잔금대출 취급](https://img.etoday.co.kr/crop/85/60/2100424.jpg)

![[종합2] '풍선효과'에 가계대출 폭증…대책 마련 서두르는 2금융권](https://img.etoday.co.kr/crop/85/60/2049554.jpg)

![[급등락주 짚어보기] DS단석, 무상증자 소식에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2100648.jpg)

![[장외시황] 에스엠랩, 4.26% 하락](https://img.etoday.co.kr/crop/85/60/2100645.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)