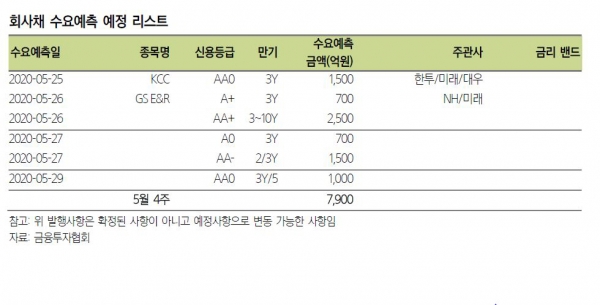

▲회사채 수요예측 예정 리스트

자료 삼성증권

25일 금융투자협회 등에 따르면 이번 주 회사채 수요예측은 주간 단위 7900억 원이다.

주로 AA등급 이상의 3년물 발행이 대부분을 차지하면서 등급별 만기 구성은 비슷하다. A등급은 2종목으로 발행 규모가 크지 않아 무난한 수요예측이 예상된다.

25일에는 KCC가 약 1500억 원 규모의 회사채 발행을 위한 수요예측에 나선다. 한국신용평가는 최근 KCC의 기업 및 제28회 무보증 사채 등의 신용등급을 ‘AA’에서 ‘AA-’로 한 노치 강등했다. 등급 전망은 ‘안정적’을 제시했다. 등급 하락은 모멘티브 인수로 악화한 재무안정성 영향이 컸다. 지난해 말 기준 차입금 규모가 2조 원, 부채비율이 451%에 달했던 모멘티브를 인수하면서 KCC의 자체 차입금과 부채비율이 크게 높아졌다. 올해 1분기 KCC의 총차입금은 5조420억 원으로 2019년 말 2조5095억 원에 비해 두 배 넘게 증가했다.

26일에는 GS E&R이 700억 원 규모의 회사채 발행을 앞두고 기관들을 대상으로 수요예측을 진행한다.

GS E&R의 신용등급은 A+이다. 등급 전망은 ‘안정적’이다. 한국신용평가는 “집단에너지와 발전부문에서 사업기반이 안정적이며 수익창출력도 우수한 편”이라며 “대규모 투자로 재무안정성이 저하됐지만, 영업기반과 수익구조가 우수한 점을 고려하면 신용등급 전망은 안정적”이라고 분석했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[노트북 너머] 소문난 잔치에 먹을 것 없다더니…](https://img.etoday.co.kr/crop/85/60/2101528.jpg)

![[종합]‘불났다 하면 잿더미’ 꺼렸던 전통시장 화재보험 가입된다](https://img.etoday.co.kr/crop/85/60/2101738.jpg)

![[종합] 메리츠금융 "PER 10배 되면 현금배당 더 커질 것"](https://img.etoday.co.kr/crop/85/60/2064322.jpg)

![[종합] 메리츠화재 "계리적 가정 최선추정 원칙에 부합…CSM 변화 없어"](https://img.etoday.co.kr/crop/85/60/2101740.jpg)

![[찐코노미] 美 취약점을 파고든 K방산의 미래…차기 방산 대장주는 '이것'?](https://img.etoday.co.kr/crop/300/170/2101653.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)