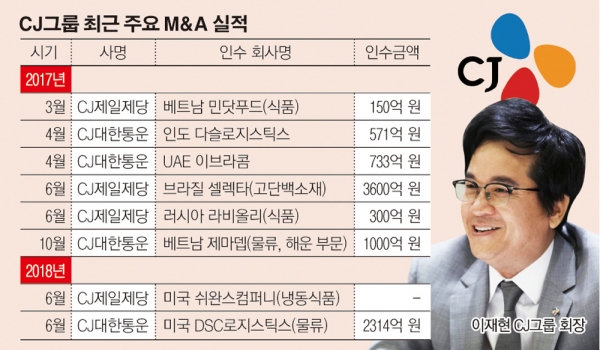

이재현 CJ그룹 회장이 ‘2020 그레이트 CJ’, ‘2030 월드 베스트 CJ’ 비전을 달성하기 위해 기업 인수합병(M&A) 고삐를 다시 바짝 죄고 있다. 이 회장은 최근 CJ제일제당과 CJ대한통운 등 주력 계열사를 통해 M&A를 진행하며 글로벌 경쟁력 강화는 물론 그가 제시한 목표에 한 발짝씩 다가서고 있다.

12일 재계에 따르면 CJ그룹은 지난해 10월 베트남의 제마뎁 인수 이후 8개월여 만에 M&A에 다시 시동을 걸었다.

CJ대한통운은 미국 물류기업인 DSC로지스틱스 지분 90%를 2314억 원에 인수한다. 미국 주요 물류시장 확대를 본격화하려는 포석이다. DSC는 ‘포춘’ 500대 기업에 선정된 대형 다국적 식품 및 소비재 제조업체, 제약 유통업체들에 보관, 하역, 배송 등의 서비스와 장거리 수송 서비스를 제공하고 있다. 미국 전역에 50개 이상의 물류센터를 운영하고 있고 작년 매출액은 5784억 원이다. CJ대한통운은 2013년 중국 스마트카고 인수를 시작으로 ‘2020년 글로벌 톱5 물류기업’이 되겠다는 목표로 M&A를 적극적으로 추진하고 있다.

CJ제일제당은 마니커의 유상증자에 140억 원 규모로 참여해 2대주주로 올라선다. CJ제일제당 사업 부문의 한 축인 그린바이오 중 생물자원(사료)의 경쟁력을 강화하기 위함이다. CJ제일제당은 이번 투자를 통해 사료기업으로서 국내 시장을 선도하는 마니커의 모기업 이지바이오와의 협력을 통해 생물자원 효율성도 높일 계획이다.

CJ제일제당은 또 미국의 대형 식품업체 쉬완스컴퍼니 인수를 추진하고 있다. 쉬완스컴퍼니는 현재 미국 전역에 400개 물류센터와 4500대 배송차량을 갖춘 대형 유통업체다. 특히 미 전역 슈퍼마켓에서 인기리에 팔리고 있는 냉동피자 브랜드인 레드 베론, 프레쉐타, 토니스, 마마로사를 비롯해 다양한 식품 브랜드도 갖고 있다. 연 매출액과 EBITDA 규모가 각각 3조2400억 원, 2800억 원 수준으로 알려져 있다. 이에 증권업계는 미국 냉동피자 소매시장에서 네슬레에 이어 시장점유율 2위인 쉬완스컴퍼니를 CJ제일제당이 인수할 경우 외형 성장에 큰 도움이 될 것으로 내다보고 있다.

한편 CJ그룹은 지난해 5월 이재현 회장의 경영 복귀를 계기로 2020년 매출 100조, 2030년 3개 이상의 사업에서 세계 1등이 되는 ‘그레이트, 월드베스트 CJ’ 달성을 위해 M&A와 그룹 지배구조 개편 등 과감한 투자를 진행하고 있다. CJ제일제당은 기존 식품·생물자원·바이오·소재 등 4개 부문을 식품과 바이오로 통합했으며, CJ대한통운의 추가 지분을 확보해 단독 자회사로 전환했다. 7월 1일에는 CJ오쇼핑과 CJ E&M 두 계열사 합병을 통해 글로벌 엔터테인먼트 기업에 도전할 국내 최초 융복합 콘텐츠 커머스 기업 CJ ENM 출범도 예고하고 있다.

![긁어 부스럼 만든 발언?…‘티아라 왕따설’ 다시 뜨거워진 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2100644.jpg)

![잠자던 내 카드 포인트, ‘어카운트인포’로 쉽게 조회하고 현금화까지 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2100528.jpg)

![[단독]"한 번 뗄 때마다 수 백만원 수령 가능" 가짜 용종 보험사기 기승](https://img.etoday.co.kr/crop/140/88/2100020.jpg)

![8만 달러 터치한 비트코인, 연내 '10만 달러'도 넘보나 [Bit코인]](https://img.etoday.co.kr/crop/140/88/2100256.jpg)

![환자복도 없던 우즈베크에 ‘한국식 병원’ 우뚝…“사람 살리는 병원” [르포]](https://img.etoday.co.kr/crop/140/88/2099863.jpg)

!["한국은 '이것' 가능한 유일무이한 국가" 방산주 '이렇게' 투자할 때입니다 ㅣ 이영훈 이사 [찐코노미]](https://i.ytimg.com/vi/B9X9jpK5FGE/mqdefault.jpg)

![[찐코노미] "한국은 이것 가능한 유일무이한 국가"…방산주 '이렇게' 투자할 때](https://img.etoday.co.kr/crop/300/170/2100715.jpg)

![코스피 1% 이상 하락... 2531.66에 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2100641.jpg)