세계 부동산시장에 자금유입이 가속화하면서 버블 경고등이 켜졌다.

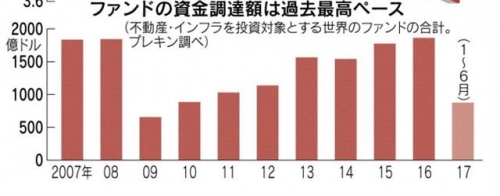

전 세계에서 부동산과 인프라를 투자 대상으로 하는 펀드에 유입된 자금이 올해 상반기에 사상 최대치인 875억 달러(약 98조 원)를 기록하면서 이들 펀드가 시장 과열 분위기를 고조시키고 있다고 22일(현지시간) 일본 니혼게이자이신문이 보도했다.

일본 상업용 부동산시장은 최근 활기를 띠고 있다. 지난 4월 도쿄 긴자에는 복합상업시설인 ‘긴자식스’가 문을 열었다. 2개월 뒤 이 빌딩 소유주인 부동산업체 퓨릭은 8층 사무실 부분을 미국 부동산 펀드인 그린오크부동산에 매각했다. 그린오크는 아직 세입자가 다 차지도 않았지만 긴자 오피스 수요가 강하다는 인식으로 200억 엔 이상을 투자했다.

홍콩 소재 거캐피탈파트너스는 아시아 5호 펀드를 통해 4월에 요코하마의 미나토미라이센터 빌딩을 약 850억 엔에 사들였다.

부동산 부문은 임대 수익을 취득 가격으로 나눈 자본환원률이 수익성을 측정하는 측도다. 이에 취득 가격이 높을수록 수익률은 저하된다. 그러나 많은 부동산 펀드가 이런 불이익에도 과감하게 자산을 매입하고 있다고 신문은 전했다. 예를 들어 요코하마 시내 대형 오피스 빌딩 수익률은 지난 2008년 글로벌 금융위기 직전 정점이었을 때 5%대 초반이었지만 이번 거캐피탈 투자수익률은 4% 초반이다.

세계적인 저금리 기조가 이런 부동산 버블을 부추기고 있다고 신문은 지적했다. 조금이라도 높은 운용 수익률을 추구하는 연금과 금융기관 등이 부동산 부문에 강한 투자 수요를 보인 것이다. 일본 유초은행(우편저금은행)은 지난해부터 5~7년에 걸쳐 자산의 일정 비율을 부동산 펀드 등에 투자하도록 방침을 바꿨다. 이 은행의 한 임원은 “즉시 해지할 수 없는 유동성 위험을 감수하는 대신 채권이나 주식보다 더 높은 수익률을 노리고 있다”고 역설했다.

글로벌 금융위기 이후 9년간 지속된 세계적인 저금리 속에 자산 가격은 이미 높아지고 거기에 낮은 금리 효과로 팽창한 펀드 자금이 부동산시장에 유입되는 것이 현재 구도다. 미국의 상업용 부동산 가격은 금융위기 전 최고 수준이었던 2007년을 20% 이상 웃돌고 있다고 신문은 덧붙였다. 중국의 부동산 가격 상승세도 선명하다. 최근 중국 상하이 주택 가격은 현지 근로자 평균 연봉의 20배 이상까지 올랐다. 이는 버블이 한창이던 1990년대 일본 도쿄의 18배를 웃도는 것이다. 캐나다 중앙은행은 이달 주택시장 과열을 식히고자 7년 만에 기준금리 인상을 단행했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[아시아증시] ‘트럼프 트레이드’ 한풀 꺾였나...닛케이 1.66%↓](https://img.etoday.co.kr/crop/85/60/2101701.jpg)

![[종합] 정부효율위 공동위원장에 머스크ㆍ라마스와미…트럼프, 두 사람 극찬](https://img.etoday.co.kr/crop/85/60/2101588.jpg)

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/300/170/2101600.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)