은행에서 대출받은 고객들의 신용등급 분포가 평가기관에 따라 큰 차이를 보이는 것으로 나타났다. 신용평가사(CB사)의 신용평가 등급이 공정하게 산출되고 있는지 금융당국에서 점검할 필요가 있다는 지적이다.

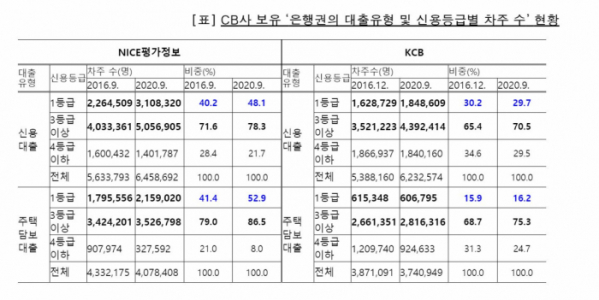

국회 정무위원장인 더불어민주당 윤관석 의원은 23일 금융감독원을 통해 국내 대표 개인 신용평가회사 2곳의 은행 대출고객 신용등급 분포 현황을 확인한 결과, 신용대출 고객의 경우 두 회사 간 1등급 고객 비중이 18.4%포인트(P) 차이가 났다. 주택담보대출 고객의 경우 두 회사 간 1등급 고객 비중은 36.7%P까지 벌어졌다.

NICE 평가정보의 경우 은행 대출 고객 중 신용등급 1등급 차주의 비중이 2016년 9월말 40.2%를 기록한 뒤 5년간 꾸준히 증가해 올해 9월말 48.1%에 달했다. 1등급 고객 수는 226만4509명에서 310만8320명으로 80만 명 넘게 늘었다.

하지만, 다른 신용평가사인 KCB의 신용대출 고객 등급 평가 결과는 달랐다. KCB의 올해 9월 말 기준 1등급 차주의 비중은 오히려 2016년 12월말보다 0.5%P 줄어든 29.7%였다. 평가 대상 인원에 큰 차이가 없음에도 불구하고 NICE평가정보는 1등급 차주 비중이 2016년(40.2%) 대비 오히려 7.9%P 올랐다. 1등급 차주 수도 2016년 162만8729명에서 올해 184만8609명으로 22만 명가량 증가해 상대적으로 변동폭이 작았다.

또, KCB의 경우 신용대출을 받은 3등급 이상 우량 등급 고객의 비중도 올해 9월말 기준으로 NICE평가정보(78.3%)보다 7.8%P 적은 70.5%였다.

주택담보대출 고객의 경우 신용등급 분포 차이가 훨씬 컸다. NICE평가정보의 경우 1등급 차주의 비중이 무려 52.9%였던 반면, KCB의 경우 16.2%에 불과했다.

3등급 이상 우량등급 고객 비중의 경우 NICE평가정보는 86.5%, KCB는 75.3%로 KCB가 11.1%P 적었다. 다만, 주택담보대출의 경우 차주의 신용등급보다 담보물의 가액이 대출 심사에 더 결정적 영향을 미친다.

평가기관 간에 신용등급 분포가 큰 격차를 보이는 데 대해 업계에서는 과거 회사마다 천편일률적이던 평가 모델이 차별화된 결과라는 분석이 나온다. 그러나 평가 모델 차별화에서만 이유를 찾기에는 기관 간 차이가 너무 큰 만큼, 고객의 신용등급 상향 요청 반영 여부 등 평가회사 간의 성향 차이가 반영된 것 아니냐는 해석도 제기된다.

윤 의원은 "CB사의 신용평가 결과 차이가 큰 만큼 이를 대출심사 때 참고하는 금융회사들의 주의가 요구된다"며 "신용평가등급은 대출 심사 결과에 반영돼 금융회사뿐만 아니라 개인 고객에게도 강력한 영향을 끼치는 '지표 권력'인 만큼, 공정하게 산출되고 있는지 신용평가회사에 인가를 내준 금융당국이 면밀히 살펴야 한다"고 말했다.

![어떤 주담대 상품 금리가 가장 낮을까? ‘금융상품 한눈에’로 손쉽게 확인하자 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2101515.jpg)

![2025 수능 시험장 입실 전 체크리스트 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2101156.jpg)

!["최강야구 그 노래가 애니 OST?"…'어메이징 디지털 서커스'를 아시나요? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101671.jpg)

![[종합] 한화생명, 3분기 누적 순익 7270억…전년比 13.9% ↓](https://img.etoday.co.kr/crop/85/60/2093472.jpg)

![[노트북 너머] 소문난 잔치에 먹을 것 없다더니…](https://img.etoday.co.kr/crop/85/60/2101528.jpg)

![[종합]‘불났다 하면 잿더미’ 꺼렸던 전통시장 화재보험 가입된다](https://img.etoday.co.kr/crop/85/60/2101738.jpg)

![[종합] 메리츠금융 "PER 10배 되면 현금배당 더 커질 것"](https://img.etoday.co.kr/crop/85/60/2064322.jpg)

![[종합] 메리츠화재 "계리적 가정 최선추정 원칙에 부합…CSM 변화 없어"](https://img.etoday.co.kr/crop/85/60/2101740.jpg)

![[찐코노미] 美 취약점을 파고든 K방산의 미래…차기 방산 대장주는 '이것'?](https://img.etoday.co.kr/crop/300/170/2101653.jpg)

![예결위, 비경제부처 예산심사 첫날 [포토]](https://img.etoday.co.kr/crop/300/190/2101714.jpg)