소프트뱅크는 올 봄 아마존닷컴과 마이크로소프트(MS), 넷플릭스와 테슬라 등 미국 대표 기술주들에 대해 40억 달러(약 4조7500억 원) 규모의 콜옵션을 사들인 것으로 전해졌다.

2000년 닷컴버블 붕괴로 700억 달러를 날렸던 손정의 회장이 이런 이례적인 베팅을 주도한 배경에 관심이 쏠리고 있다고 6일(현지시간) 영국 파이낸셜타임스(FT)가 보도했다.

콜옵션(Call Option)은 미래 특정 시기에 미리 설정된 가격으로 주식을 매입할 수 있는 권리를 뜻하는 것으로, 이 파생상품을 사는 것은 향후 주가 상승에 베팅하는 것이다. 사정에 정통한 소식통에 따르면 소프트뱅크는 이번 콜옵션 매입에 따른 ‘액면 위험노출도(Notional exposure)‘가 약 300억 달러에 이른다. 다만 이런 포지션의 일부는 위험회피수단으로 매입한 다른 계약에 의해 상쇄됐다고 FT는 덧붙였다.

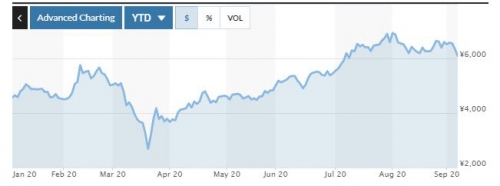

손 회장은 지난 3월 신종 코로나바이러스 감염증(코로나19) 팬데믹(전염병 대유행)으로 글로벌 시장이 위축되자 자신의 기존 전략을 아예 뒤집어버렸으며, 콜옵션은 이런 반전의 하나라고 FT는 설명했다.

3월 소프트뱅크 주가가 추락하면서 회사와 자신의 주식을 담보로 거액을 차입했던 손정의 회장은 심각한 곤경에 처했다. 이후 소프트뱅크는 중국 최대 전자상거래업체 알리바바그룹홀딩과 T-모바일US, 일본 통신 자회사 소프트뱅크코퍼레이션 등 자사가 보유한 알짜배기 주식을 매각해 현금 확보에 주력했다. 이렇게 조달된 현금은 부채 상환과 자사주 매입 등에 쓰였다. 이 전략이 적중해 소프트뱅크 주가는 20년 만에 최고치를 기록하는 등 반등했다.

월가 전문가들은 손 회장의 베팅을 달갑지 않게 생각하고 있다. 변동성이 큰 파생상품에 대규모 투자가 이뤄지면 그만큼 시장이 불안정해지기 때문. 또 소프트뱅크는 막대한 장부상 이익을 올렸지만, 증시가 급격히 후퇴하면 이런 이익도 증발할 가능성이 있다.

소프트뱅크 내부에서도 위험한 파생상품 거래에 대해서 논란이 커지고 있다고 소식통들은 전했다. 내부 비판론자들은 소프트뱅크가 복잡한 ‘구조화 투자’를 통해 수익을 추구하는 것이 낫다고 목소리를 높였다. 소프트뱅크는 올해 부정회계 파문이 터진 독일 핀테크업체 와이어카드에 지난해 투자했지만, 구조화 투자를 통해 손실이 나는 것을 최대한 피했다. 그에 비하면 콜옵션은 지나치게 시장에 의지하는 것이어서 위험 부담이 크다는 것이다.

![부동산 PF 체질 개선 나선다…PF 자기자본비율 상향·사업성 평가 강화 [종합]](https://img.etoday.co.kr/crop/140/88/2101720.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2102319.jpg)

![전기차 수준 더 높아졌다…상품성으로 캐즘 정면돌파 [2024 스마트EV]](https://img.etoday.co.kr/crop/140/88/2102282.jpg)

![낮은 금리로 보증금과 월세 대출, '청년전용 보증부월세대출' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2102283.jpg)

![[종합] ‘공직선거법 위반’ 김혜경 벌금 150만원…法 “공정성·투명성 해할 위험”](https://img.etoday.co.kr/crop/140/88/2102280.jpg)

![이혼에 안타까운 사망까지...올해도 연예계 뒤흔든 '11월 괴담' [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2101314.jpg)

!["늦었다고 생각할 때가 제일 빠를 때죠" 83세 임태수 할머니의 수능 도전 [포토로그]](https://img.etoday.co.kr/crop/140/88/2101767.jpg)

![[오늘의 뉴욕증시 무버] 테슬라, 전기차 세액공제 폐지설에 급락...시총 1조달러 붕괴](https://img.etoday.co.kr/crop/85/60/2102533.jpg)

![[종합] 미국 ‘환율관찰국’에 한국 재지정…긍정ㆍ부정 모두 지녀](https://img.etoday.co.kr/crop/85/60/2102529.jpg)

![[상보] 미국, 한국 환율관찰대상국 재지정](https://img.etoday.co.kr/crop/85/60/2102516.jpg)

![[종합] 뉴욕증시, 파월 “금리인하 서두를 필요없다” 발언에 하락...다우 0.47%↓](https://img.etoday.co.kr/crop/85/60/2093305.jpg)

![[상보] 국제유가, 미국 휘발유 재고 감소에 사흘째 상승...WTI, 0.39%↑](https://img.etoday.co.kr/crop/85/60/2098191.jpg)

![[상보] 뉴욕증시, 파월 ‘추가 금리인하 신중론’에 하락...다우 0.47%↓](https://img.etoday.co.kr/crop/85/60/2098201.jpg)

![[1보] 뉴욕증시, 하락...다우 0.47%↓](https://img.etoday.co.kr/crop/85/60/2102202.jpg)

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/300/170/2102319.jpg)

!['수능 끝, 홀가분해요' [포토]](https://img.etoday.co.kr/crop/300/190/2102419.jpg)